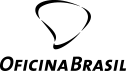

Média de passagens nas oficinas, medida pela CINAU em 14 estados que abrigam aproximadamente 90,96% da frota circulante no País

O PULSO DO AFTERMARKET é produzido pela CINAU – Central de Inteligência Automotiva unidade de pesquisa, BI-Business Intelligence e Consultoria do Grupo Oficina Brasil, uma empresa com atuação muito além da mídia e 100% de foco no mercado de reposição.

Falando nisso, a esta altura do campeonato só uma guerra nuclear (algo que não dá para descartar no atual cenário mundial) pode prejudicar o crescimento do mercado de reposição em 2022. Portanto, não percamos tempo falando de inflação, taxa de juros, guerra, eleições, carta da FIESP, carta da USP, carta do Papai Noel etc.

Esta perspectiva positiva fica evidente no gráfico acima com o levantamento do movimento das oficinas até o dia 06/08 em que observamos um crescimento acumulado do ano de 8,78%. Lembrando que este aumento da demanda de autopeças já se dá sobre a base do ano de 2021 quando o PULSO DO AFTERMARKET registrou 12,08% de incremento.

A situação atual do aftermarket brasileiro é tal que nos provoca a parafrasear o eterno rei do petróleo John D. Rockefeller: “O melhor negócio do mundo é uma empresa de petróleo bem administrada já o segundo melhor negócio do mundo é uma empresa de petróleo mal administrada”, substitua empresa de petróleo por empresa atuante no mercado de reposição de autopeças no Brasil e temos que dar razão ao sábio magnata.

O fato é que o mercado de reposição no Brasil está crescendo num ritmo chinês (de antigamente), esta situação traz grande conforto para os players do aftermarket, afinal todo mundo está ganhando dinheiro (uns mais que outros). Mas, este é um assunto para uma próxima pesquisa envolvendo o tema “margens”.

Tal conforto e segurança estimulam um clima de especulações e teorias sobre os hábitos de consumo das oficinas que estariam diante de um “novo normal” catalisado pelos desafios impostos pela pandemia e crescimento do ambiente digital.

Muitos setores econômicos passaram a viver um novo normal pós-pandemia, no qual hábitos arraigados foram quebrados e não voltaram, e nunca mais voltarão ao “normal”. Contudo, será que isso acontece no dia a dia das oficinas? E como fica seu principal e crucial papel de shopper e elo de sustentação de toda a cadeia de reposição?

Neste sentido é comum ouvirmos coisas do tipo “a internet empoderou o dono do carro que agora é grande comprador de peças”, ou “a pandemia tirou o reparador do estado de negação do mundo digital e o fez descobrir o canal digital”, ainda “hoje um site entrega as peças em duas horas na oficina”, entre tantas outras coisas que escutamos entre os habitantes do grande (redundância) “Palácio de Versalhes” que se tornou o mercado de reposição.

Neste boletim, além dos dados “quantitativos”, sintetizados no gráfico acima, costumamos trazer outras informações que denominamos “qualitativas” e sempre ajudam a compor o quadro geral do desempenho do mercado, unindo o “quanti” e o “quali” como costumam referir os profissionais que trabalham com pesquisa, informação e BI.

Para compor o quadro qualitativo a CINAU ouviu entre os dias 01/08 à 08/08, 385 oficinas.

Nos boletins anteriores usávamos os dados qualitativos para entendermos se o elevado movimento das oficinas seria “sustentável” e não poderia representar um “voo de galinha” em que fatores como falta de peças, crédito, inadimplência, inflação etc. não sustentariam o crescimento dos serviços e demanda de peças ao longo do ano.

Como já está mais do que comprovado pela análise “quanti e qualitativa” dos últimos 25 boletins do PULSO DO AFTERMARKET que o mercado está diante de um crescimento sustentável, e, apesar de todas adversidades, é hora de desmitificar este “novo normal”.

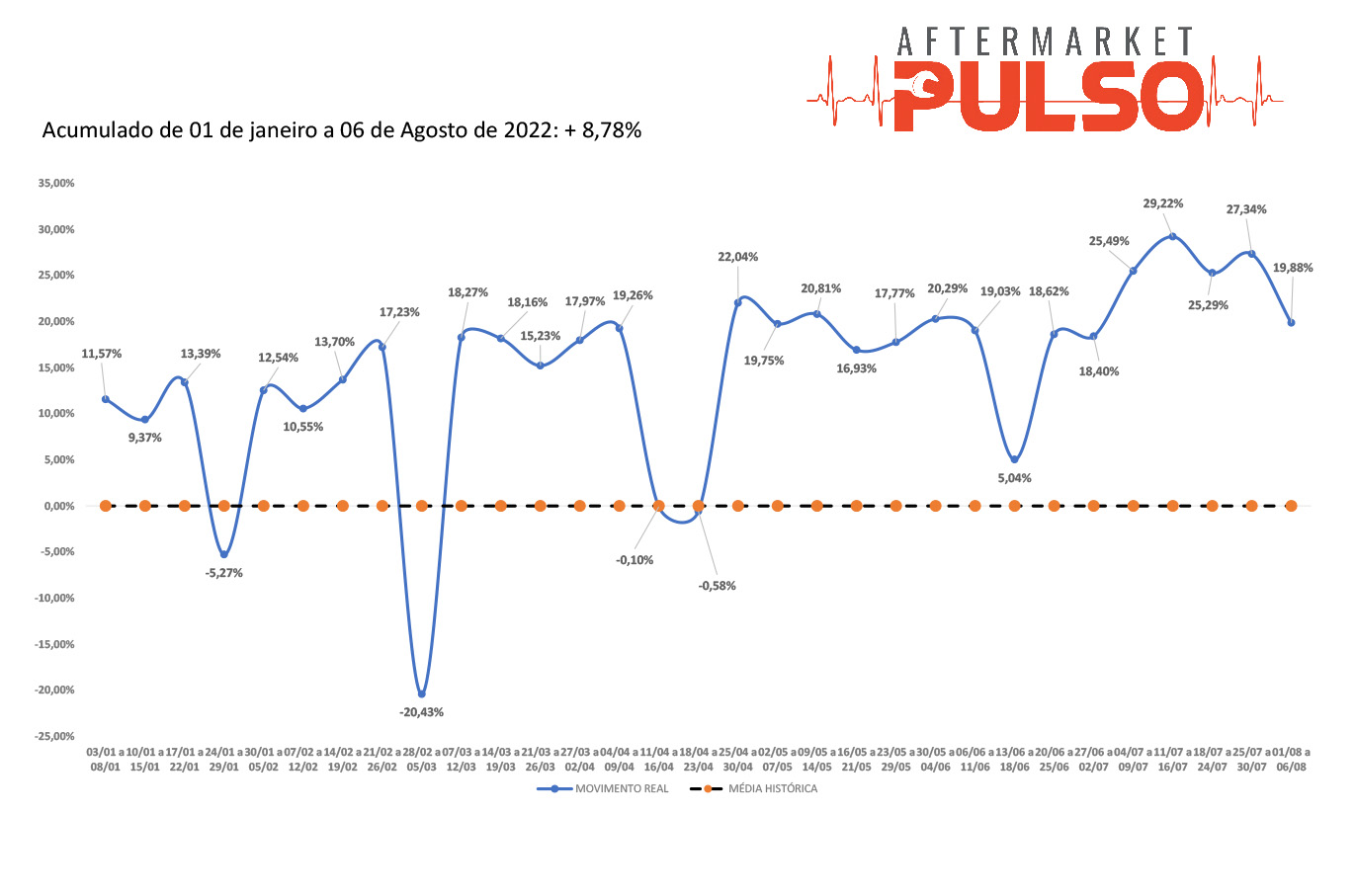

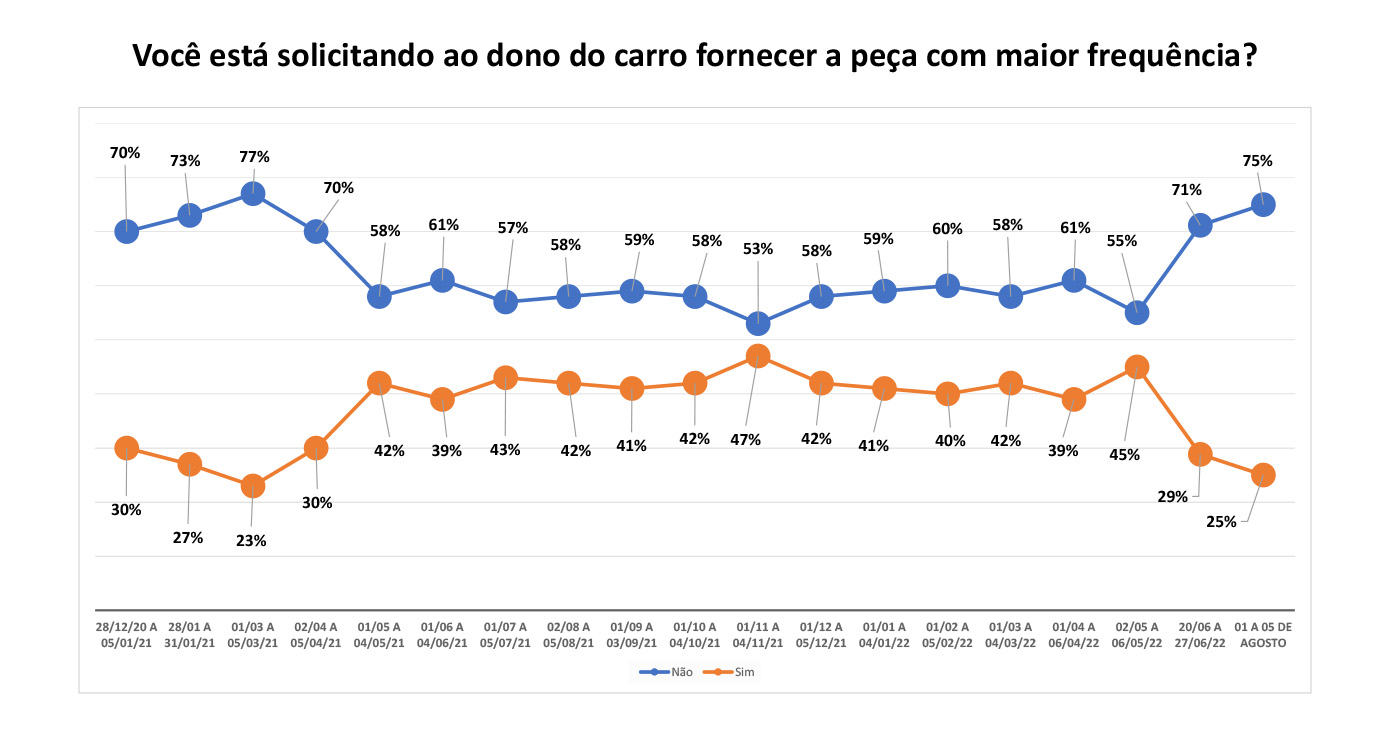

Observem que neste boletim a análise qualitativa nos forneceu um acervo robusto de evidências objetivas sobre a realidade dos hábitos de compra da oficina nos dias de hoje.

Como é possível observar nos indicadores (gráficos) abaixo podemos esclarecer muitos pontos e nossa conclusão é que não há um “novo normal” muito pelo contrário o reparador não vê a hora de voltar ao seu “velho normal” que é o sistema que mais garante produtividade a sua oficina.

Isso fica evidente quando percebemos que a oficina foi forçada a alterar muitas coisas (inclusive hábitos de aquisição de peças). Porém, a cadeia de autopeças e os fornecedores “tradicionais” continuam sendo a preferência da oficina, pois o foco é a produtividade, ou a forma mais eficiente da oficina ter: acesso ao seu insumo crítico: as autopeças.

Algumas conclusões:

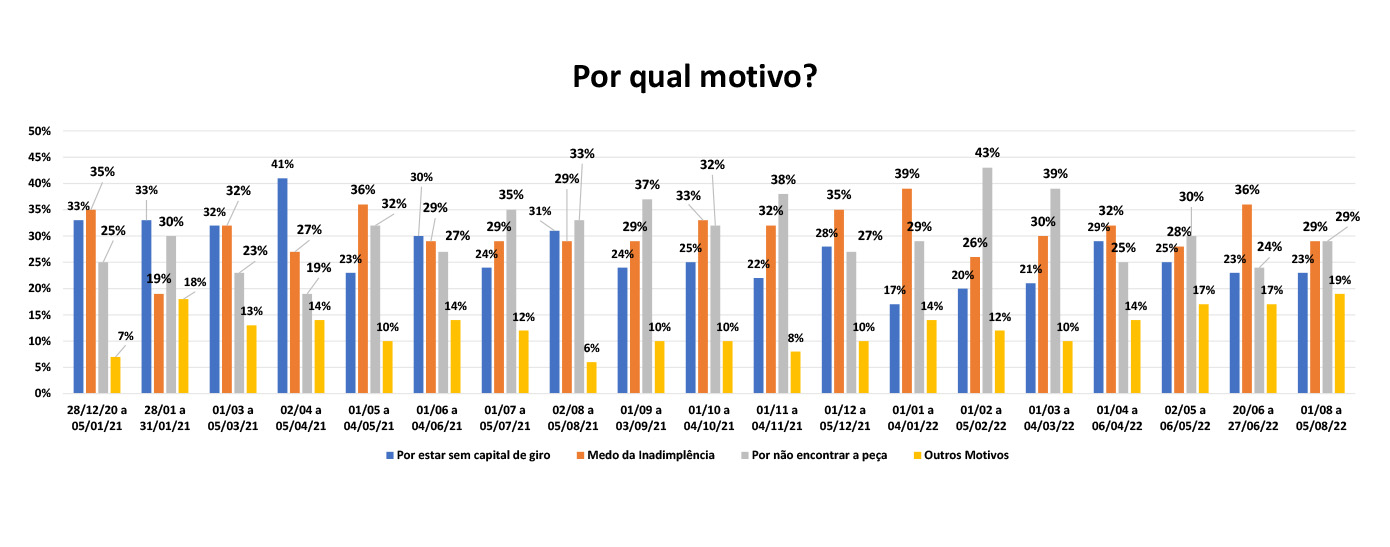

1. A falta de peças ainda se faz sentir em itens “normais” e de desgaste das curvas AB, caiu em relação ao auge da pandemia, mas ainda não voltou aos níveis anteriores à crise sanitária, tal realidade gera impactos;

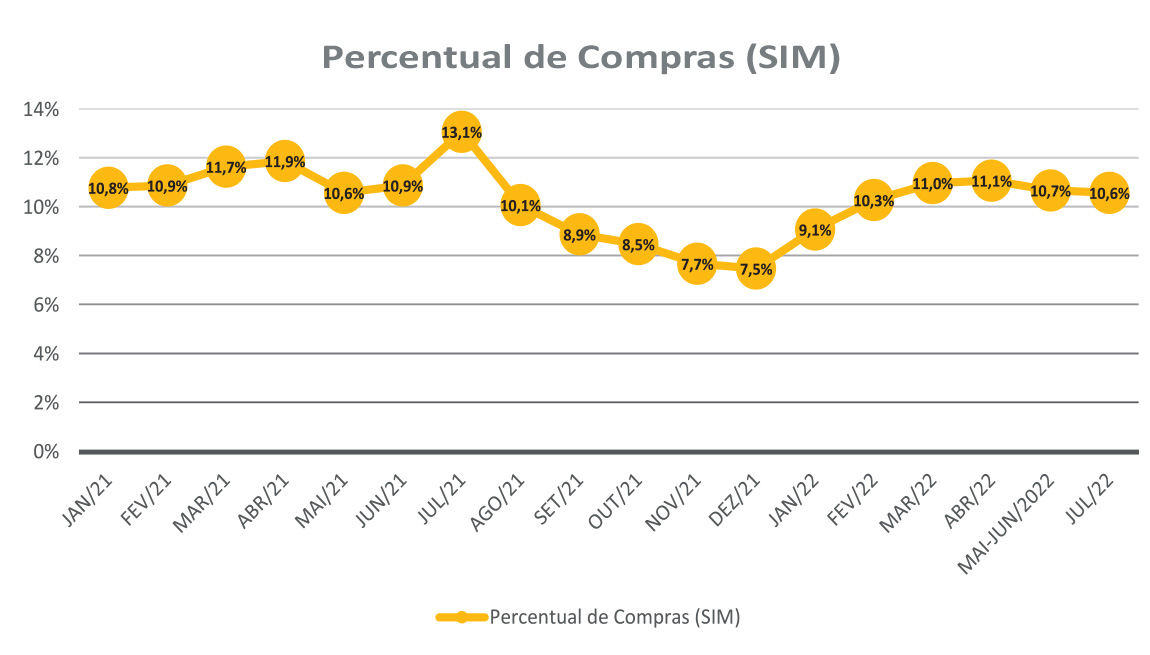

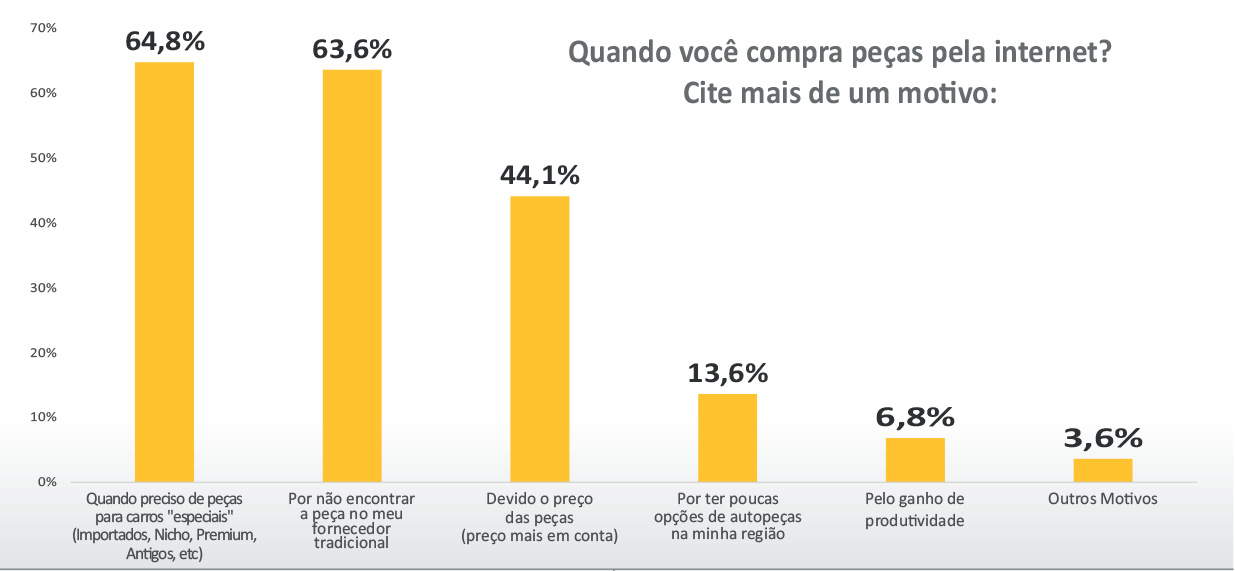

2. A compra na internet pela oficina estacionou no patamar de 6%, o que representa um crescimento de 300% em relação ao percentual pré-pandemia. A tendência deste percentual é cair para algo em torno de 4 a 5%. Acontece que o crescimento da compra de peças na internet teria um aumento natural e “vegetativo” representado pela diversificação da frota e do consequente aumento das peças de “cauda longa”. Para estes itens a internet oferece à oficina a melhor alternativa para acesso a estes itens “moscas brancas”;

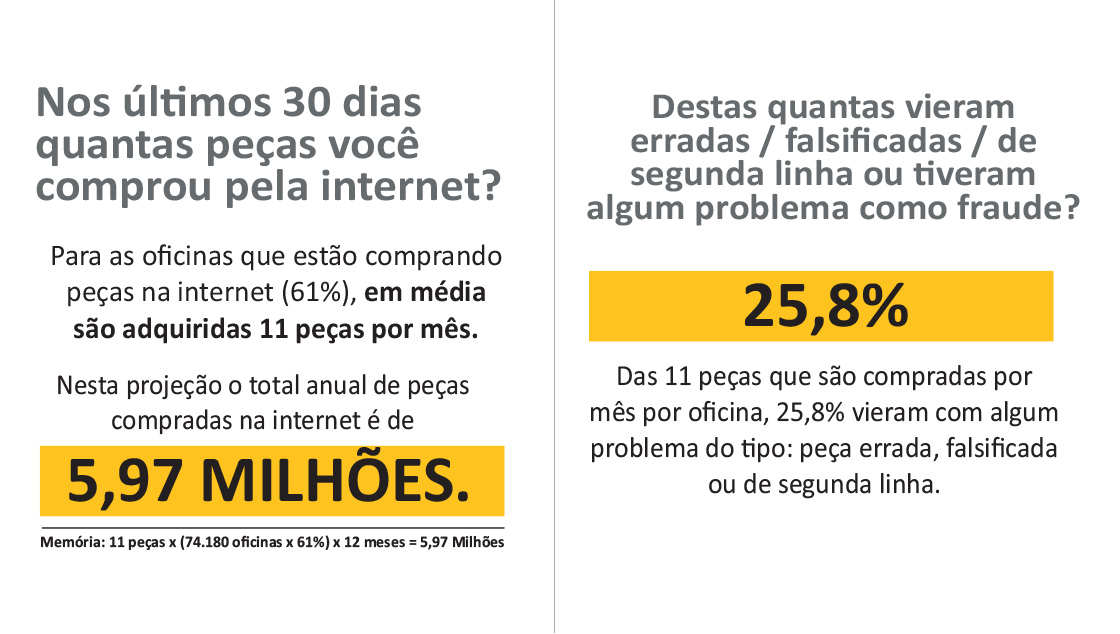

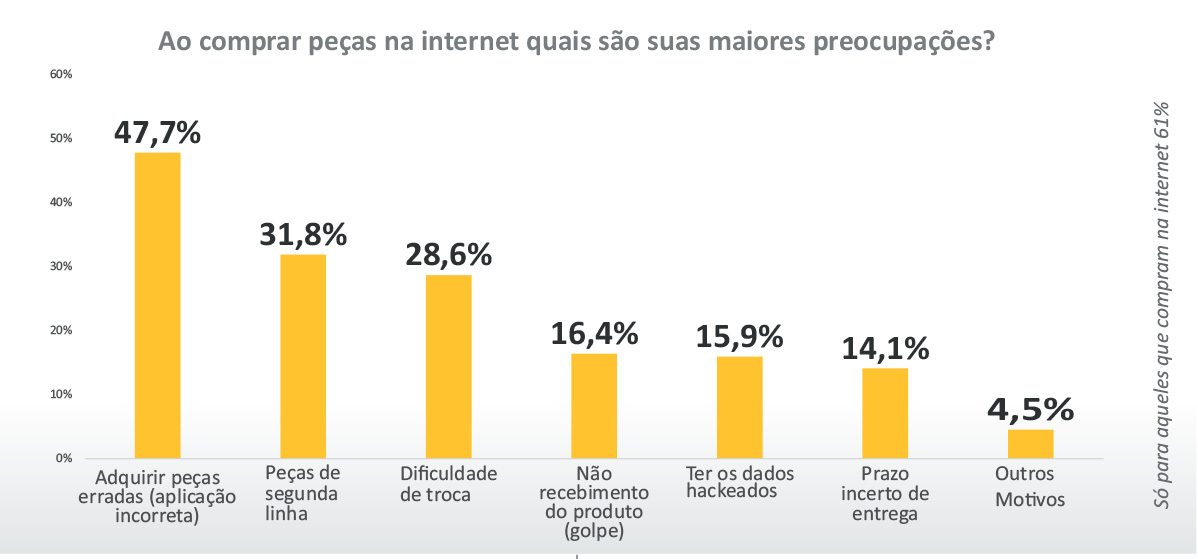

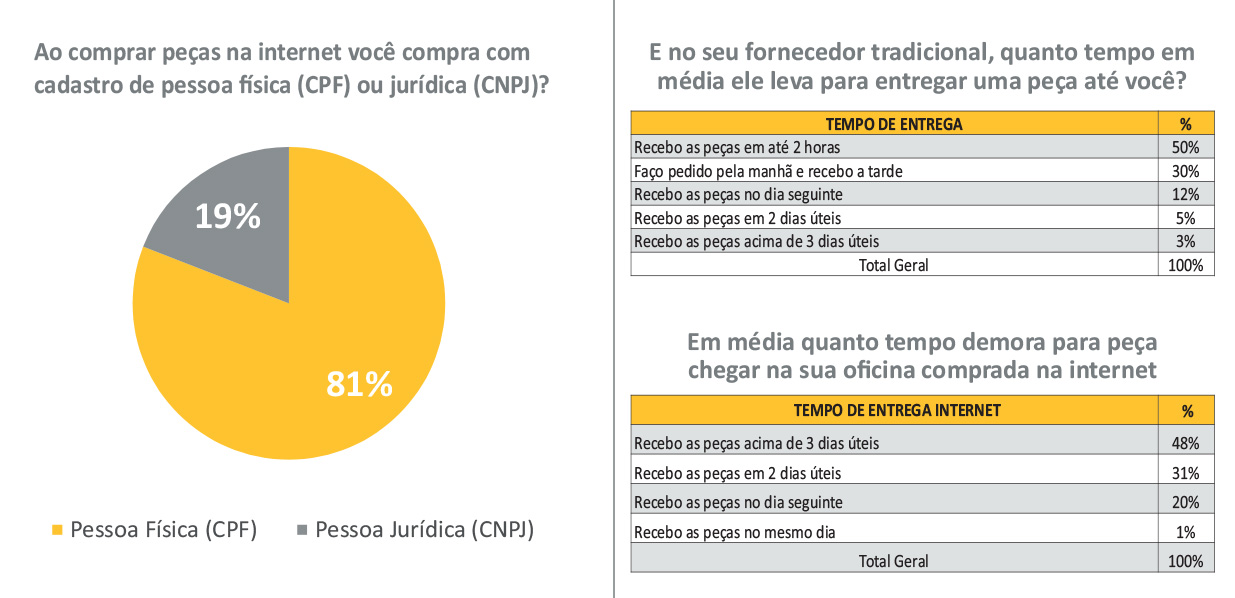

3. Os grandes gargalos para que o E-Tailing cresça continuam sendo a logística, pois apesar dos decantados e reais casos de entrega no mesmo dia, quando analisamos estatisticamente esta realidade é quase uma “lenda urbana” não experimentada no dia a dia das oficinas;

4. Outros fatores que impedem o crescimento do E-Tailing são a compra de peças erradas, falsificações, golpes etc.

5. Na prática o que observamos é que o reparador, quando avalia que vai ser difícil encontrar peças para um determinado modelo, ele coloca este carro em “standby” muitas vezes não recebendo o carro imediatamente, pois não pode ficar com o veículo ocupando espaço no seu pátio. Tal realidade acaba criando dois “pipelines” de serviços, o dos carros com “peça fácil” (nos fornecedores tradicionais) e os que dependerão de buscas mais complexas inclusive via internet;

6. Por outro lado, a facilidade que o dono do carro tem de acessar informações sobre autopeças na internet tirou o reparador da zona de conforto e hoje ele é obrigado a ser mais “vendedor” de seus serviços e esclarecer ao dono do carro a importância de ele ser o fornecedor da peça já que ficará responsável pela aplicação e garantia (inclusive do ponto de vista legal);

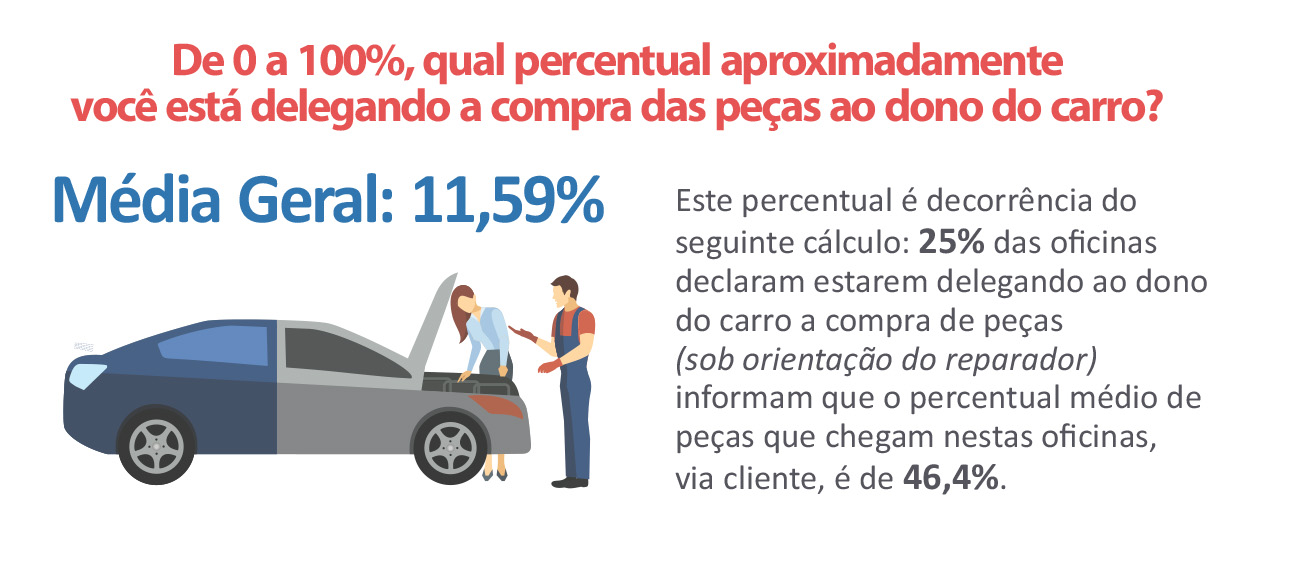

7. Prova disso é que hoje tal “peça trazida” ou comprada pelo dono do carro está no patamar de 11,59% com tendencia de queda, pois quando analisamos o motivo deste comportamento a “falta de peças” aparece com 29% das justificativas dos reparadores o que nos faz depreender, que com o restabelecimento do abastecimento de peças este percentual caia ainda mais.

Logo a participação do dono do carro na compra da peça não é uma tendência e sim uma emergência. Reforçando que a compra pelo dono do carro obedece a “receita” expressa do reparador, que é responsável pela garantia do serviço e responde legalmente pela Lei de Proteção ao Consumidor;

8. Chama atenção que as compras de peças no meio digital acontecem com cadastro do CPF, só este fato contamina qualquer tentativa de desenvolvimento de “bigdata” também o CNPJ não ajuda pois o que definirá o comprador é o Cnae onde se observa grande número de oficinas com a atividade principal de “comércio de autopeças”;

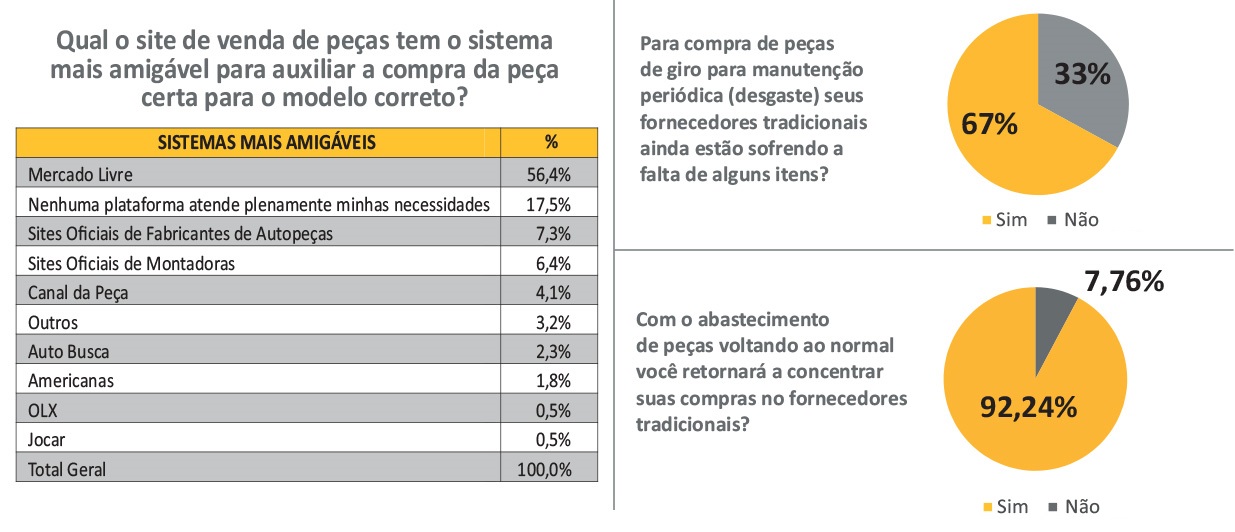

9. Mais de 92% das oficinas declaram que assim que o mercado se regularizar voltarão a concentrar suas compras nos fornecedores tradicionais.

CANAL DIGITAL

.jpg)

.jpg)

Tudo como dantes no quartel de Abrantes

Afinal, a CINAU e o PULSO DO AFTERMARKET estão “provando” que nada mudou ou mudará no processo e hábitos de compra de autopeças nas oficinas?

De maneira geral e amparados nas evidências objetivas colhidas, o que interpretamos é que apróximadamente 90% da demanda de peças deverá, num curto prazo, voltar a ser feita pelos meios “tradicionais” e não enfrentaremos um “novo normal” na forma da oficina comprar peças tampouco o dono do carro ganha relevância neste processo.

Exceções? É claro que existem, hoje temos oficinas extremamente organizadas e geridas que operam verdadeiras “centrais de compra” com conexão direta com o sistema de grandes distribuidores e as compras são feitas sem qualquer “diálogo humano”.

Estas configurações da “NASA” existem e tendem a crescer, mas só ganharão espaço nas oficinas que compõem o topo da pirâmide em volume de compras e gestão.

Prova disso, é que das oficinas entrevistadas mais de 60% relatam que fazem compras com a assistência de um profissional, é o tal “Valdir” o “parceirão” que ajudam a encontrar a peça certa e principalmente se solidarizam com a troca rápida seja por aplicação errada ou questão de garantia.

Enfim, nossa sugestão é que os profissionais que decidem os destinos de suas empresas no mercado de reposição e que estão naturalmente desfrutando de um ambiente altamente positivo procurem tomar decisões amparados em pesquisas.

Estamos num momento do mercado de reposição muito fértil para elocubrações desconectadas da realidade. Afinal, se você está tomando decisões erradas sua empresa está crescendo e talvez sua empresa seja o segundo melhor negócio do aftermarket, como definiria John D. Rockefeller.

Agora se você não se contenta com o segundo lugar, conte com a CINAU e o PULSO DO AFTERMARKET.